Indien je van een andere planeet zou komen en daarna een tijdje de financiële kranten zou beginnen lezen, dan zou je snel de foute conclusie kunnen maken dat Griekenland wel de grootste en meest belangrijke economie ter wereld moet zijn. De crisis in dit land is non-stop wereldwijd voorpaginanieuws, nu al 6 jaar lang. Alle beursexperten volgen de economie van dit land dagelijks op de voet, hoe de rente en de werkloosheid er evolueren, welke hervormingen de politici doorvoeren en hoeveel er wordt bespaard in de pensioenen. Men houdt zelfs nauwlettend in het oog hoeveel spaargeld de burgers er van de bank halen. Alles van de Griekse economie wordt tot in het detail opgevolgd en wereldwijd bestudeerd. Het kan niet anders dat deze machtige economie continu moet gemonitord worden nu het in de problemen zit.

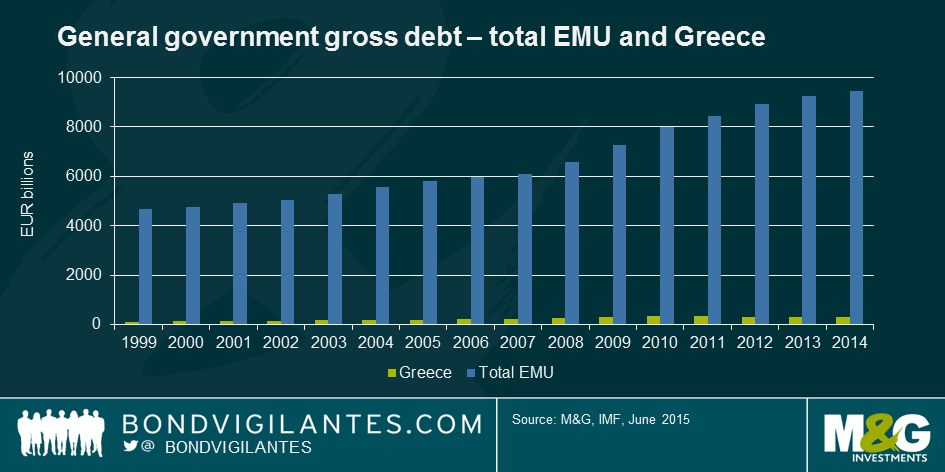

Maar is Griekenland wel zo'n belangrijke economie? Niet dus. De Griekse economie is verwaarloosbaar klein, meer zelfs, de Griekse overheidsschulden zijn verwaarloosbaar klein. Zelfs als we het op Europees vlak bekijken.

Hoe kan een crisis in wat een minuscuul landje is voor de wereldeconomie de financiële markten én de media jarenlang in haar greep houden? Hoe kan het dat politici de problemen van de Griekse economie al jarenlang als één van de hoofdpunten op de onderhandelingstafel hebben staan bij tientallen bijeenkomsten van topoverleg? Terwijl de Griekse economie eigenlijk niets voorstelt als we het in wereldperspectief plaatsen! En terwijl er eigenlijk heel wat andere en écht belangrijke problemen in de wereld zijn.

Griekenland is enkel van belang omdat het financieel systeem dermate fragiel is dat het zelfs geen schuldencrisis in een onbenullig landje kan weerstaan.

Ofwel maakt iedereen dus een enorme inschattingsfout en is Griekenland effectief onbelangrijk voor de wereldeconomie. Vele politieke en financiële analisten houden er dan een véél te pessimistische analyse op na dat de wereldeconomie niet sterk genoeg is om goed te functioneren zonder Griekenland.

Ofwel is Griekenland wel degelijk van belang, niet zozeer omdat het een grote economie zou zijn, maar gewoon omdat het wereldwijde financieel systeem zodanig fragiel is dat het zelfs geen schuldencrisis in een onbenullig landje kan weerstaan. Zou dat de pijnlijke waarheid kunnen zijn? Een financieel systeem dat als een kaartenhuisje bij het minste briesje ineen kan stuiken.

De Griekse schuldenproblemen zijn maar het voorprogramma van een wereldwijde schuldencrisis. Politici en centraal bankiers proberen dit voor zich uit te schuiven en tijd te winnen tot ... ze zelf op pensioen kunnen gaan?

De strategie om de schuldenproblemen voor ons uit te schuiven lijkt echter zijn beste tijd gehad te hebben. Begin dit jaar startte de Europese centrale bank nog met massaal printen van geld om schulden van landen (overheidsobligaties) te kunnen opkopen.

In de hype en massale media-aandacht voor Griekenland gaat nu bijna het nieuws verloren dat de obligatiemarkten, wereldwijd vele keren groter dan de aandelenmarkten, een zware terugval kennen.

Obligaties: een laag risico en lage volatiliteit?

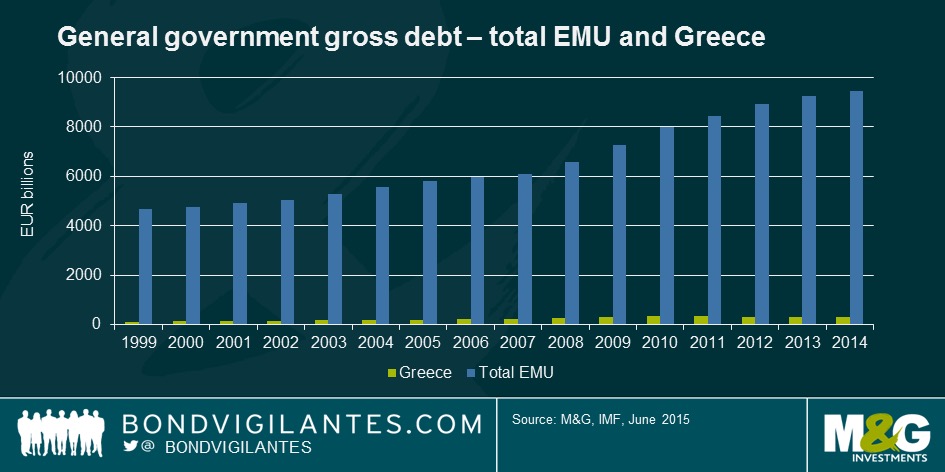

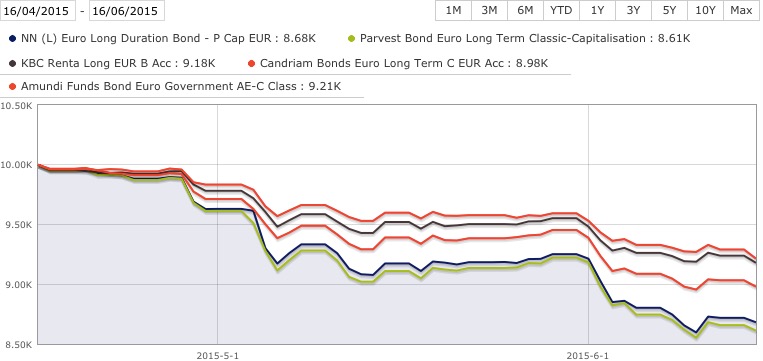

Kijk maar eens naar volgende grafiek die de prestaties toont van enkele obligatiefondsen over de laatste twee maanden. Sinds het kantelpunt op 16 april daalden deze obligatiefondsen 8 tot 14% in waarde !

Obligatiefondsen van NN (ING), KBC, Candriam (Dexia), Parvest (BNP Paribas), Amundi, en zo kon ik er nog wel een paar op de grafiek plaatsen. Een echt slagveld. De eerste linie wordt zo aan flarden geschoten!

Een daling van 8 à 14% in obligatiefondsen! In twee maanden tijd! En dat net terwijl de Europese centrale bank voor het eerst in haar geschiedenis massale aankopen van deze obligaties doet! De meeste marktanalisten stonden er mooi op te kijken. Ze dachten allemaal dat de rente door de ECB laag gehouden ging worden doordat de centrale bank met al zijn aankopen de hoge obligatieprijzen ging ondersteunen. Hun vaak onvoorwaardelijk vertrouwen in de centraal bankiers krijgt een knauw.

Terwijl de rente in Europa nog steeds niet veel hoger dan 1% staat, wil dit zeggen dat je 8 à 14 jaar rente moet ontvangen vooraleer je van deze verliezen bent gerecupereerd. Of je moet hopen dat de stijging in obligatiekoersen zich opnieuw helemaal hervat.

"Buy the dip", of 'koop bij in een correctie', dat is de beproefde tactiek van velen in de aandelenmarkten de laatste jaren. Maar ik heb nog niemand horen zeggen "buy the dip in bonds". Iedereen hoopt op de centrale banken. Het besef dat de centrale banken niet zo almachtig zijn als nu wordt aangenomen zou de paniek in de financiële markten wel eens helemaal terug kunnen brengen.

Heeft u een vraag?

Aarzel zeker niet om ons te contacteren of neem een kijkje in onze Veelgestelde vragen.

Vraag hier uw GRATIS proefexemplaar

Schrijf u hier in voor onze nieuwsbrief

Lees hier de mening van onze abonnees

Contact