Waarom kunnen aandelen van farmabedrijven interessant zijn als diversificatie voor je beleggingsportefeuille ?

Er zijn veel argumenten te bespreken. Allereerst, farmabedrijven en farma-aandelen worden veel minder beïnvloed door de recessie en renteverhogingen. Gezondheidsproducten- en therapieën zijn, samen met voedingsmiddelen, vaak de laatste zaken waarop consumenten besparen, zelfs in tijden van hoge inflatie. Men gaat nu eenmaal sneller de thermostaat lager zetten of een vrijetijdsbesteding annuleren dan te stoppen met bepaalde medicatie.

In tegenstelling tot bijvoorbeeld bankaandelen hebben farmabedrijven ook zelden een toxische portefeuille op de balans staan, geen overheidsobligaties of hypotheekgerelateerde effecten. Soms verkopen ze wel toxische producten maar dat is een andere zaak. Meestal zijn dermate juridisch beschermd dat dit de bedrijven niet raakt.

De winstmarges in de gezondheidszorgsector blijven hoog en staan in vergelijking met andere sectoren minder onder druk door de recordinflatie van de voorbije twee jaar.

Farmabedrijven hebben een grote prijszettingsmacht en hebben bewezen dat ze de prijzen van hun producten makkelijk zelf kunnen verhogen. Het is belangrijk om hier als bedrijf zelf controle over te hebben.

Tegelijkertijd zullen weinig consumenten afhaken zolang de geneesmiddelen voor het overgrote deel gecompenseerd worden door ziekenfondsen, mutualiteiten en verzekeraars.

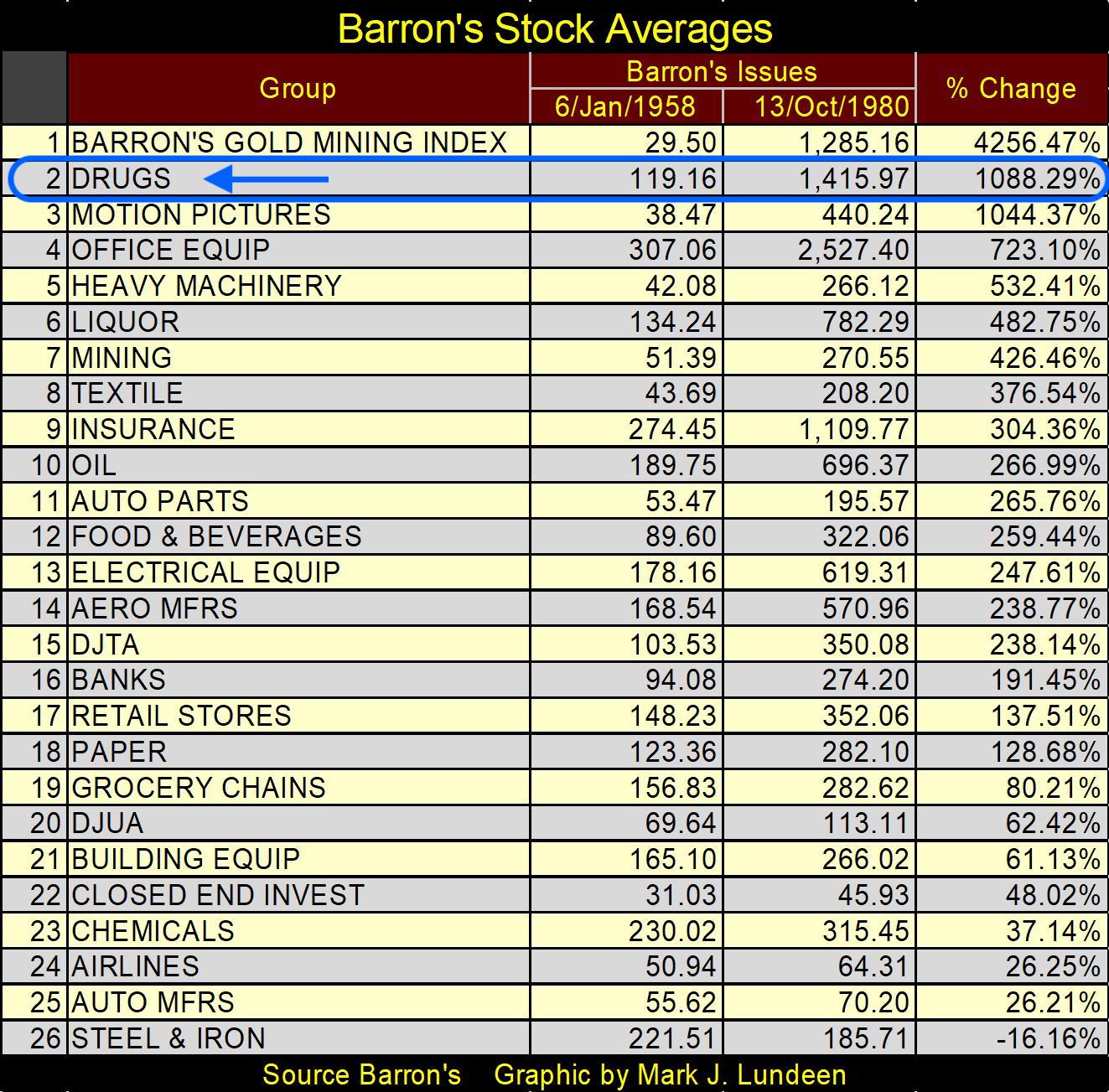

Bekijk eens deze tabel die weergeeft hoe beleggingssectoren presteerden tussen 1958 en 1980. Velen weten dat bijvoorbeeld goudmijnaandelen in de stagflatie van de jaren 1970 zeer goed presteerden. Maar wist je dat farma-aandelen het ook heel goed deden?

Aandelenrendementen per bedrijfssector in de periode van stijgende rente en inflatoire golven tussen 1958 en 1980. Bron tabel: Barron's & Mark Lundeen.

Aandelenrendementen per bedrijfssector in de periode van stijgende rente en inflatoire golven tussen 1958 en 1980. Bron tabel: Barron's & Mark Lundeen.

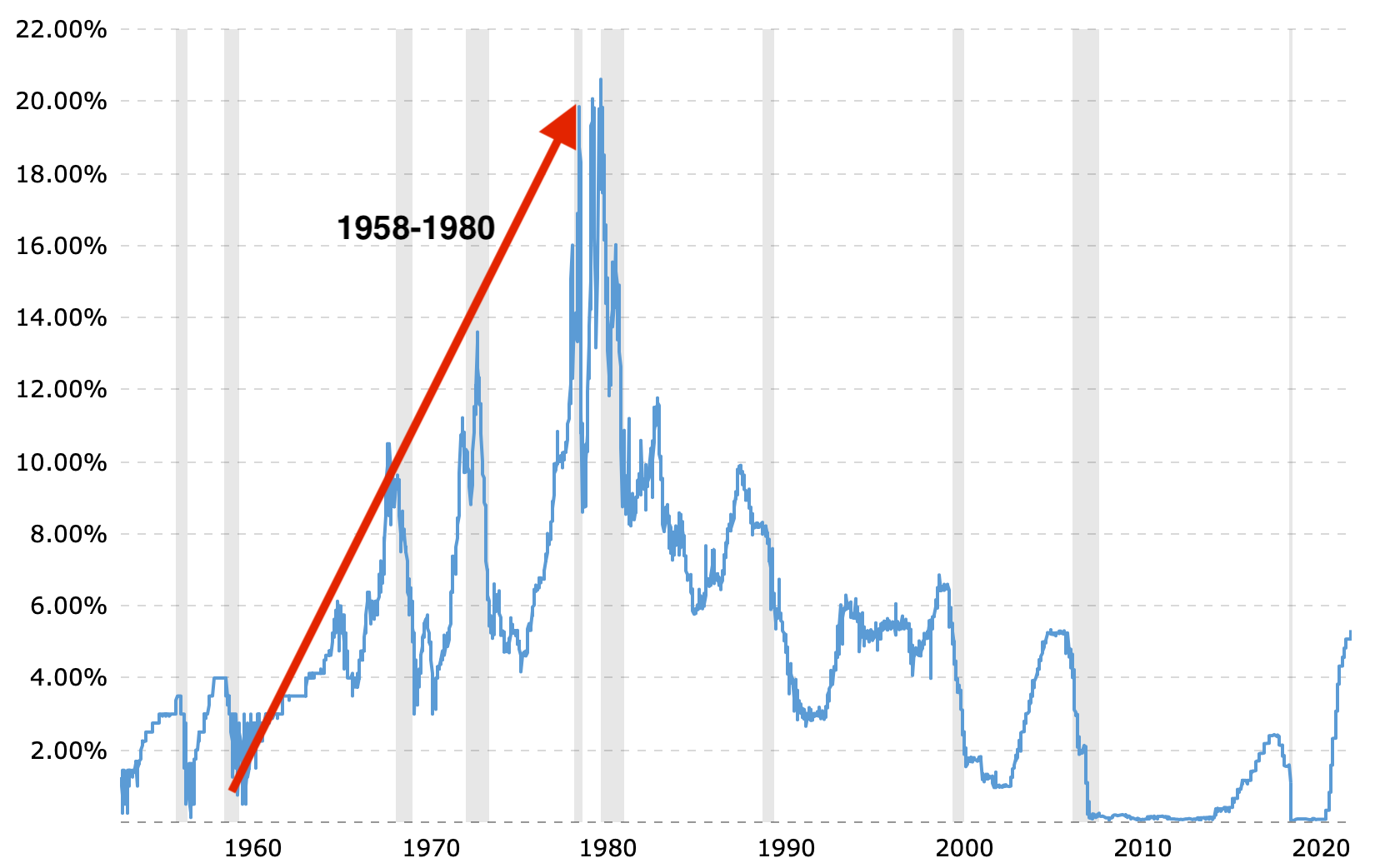

Dit is een interessante periode want de Amerikaanse beleidsrente bodemde in 1958 op 0,75%. Dat bleek decennialang een dieptepunt te zijn. De rente steeg dan vanaf 1958 in verschillende fases tot boven 20% in 1980. Het duurde tot de bankencrisis van 2008 om de rente terug richting 0,75% en lager te duwen.

Evolutie beleidsrente van Amerikaanse centrale bank (FED) sinds 1950. Merk de verschillende golven van renteverhogingen vanaf de recessie van 1958 tot in 1981. In de jaren 1950 stond de rente ook vaak zeer laag maar nog altijd niet zo extreem als tijdens de periode na 2008. Bron grafiek: macrotrends.com

Evolutie beleidsrente van Amerikaanse centrale bank (FED) sinds 1950. Merk de verschillende golven van renteverhogingen vanaf de recessie van 1958 tot in 1981. In de jaren 1950 stond de rente ook vaak zeer laag maar nog altijd niet zo extreem als tijdens de periode na 2008. Bron grafiek: macrotrends.com

Er waren in die periode ook 3 inflatoire schokken en farmabedrijven konden hun productprijzen goed verhogen. In 1965 was de Amerikaanse president Lyndon Johnson begonnen met de nationale gezondheidszorgprogramma's

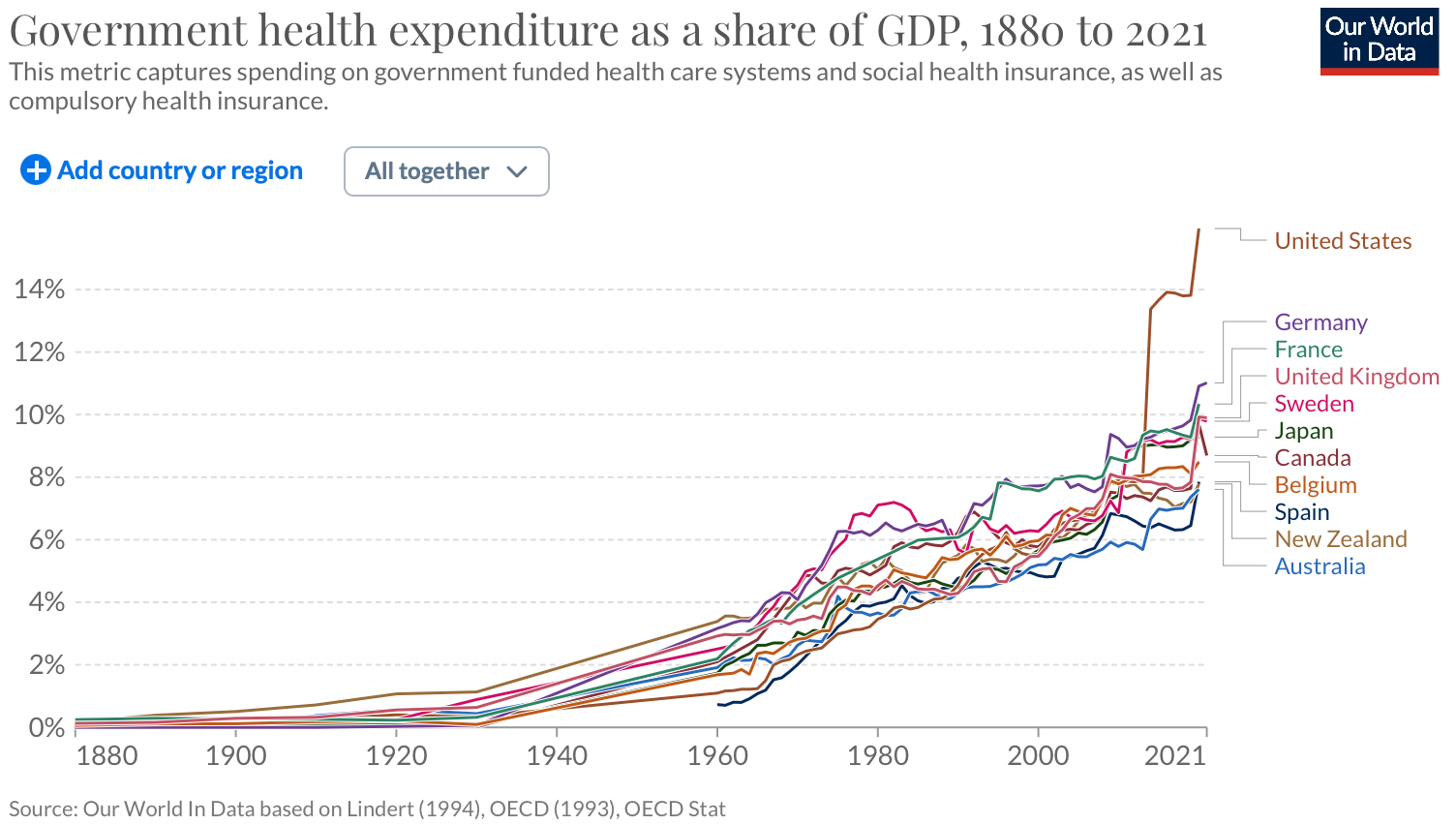

Vanaf 1960 begon de gezondheidszorg in westerse landen een stelselmatig grotere hap uit het overheidsbudget te kosten. In de meeste westerse landen stegen de gezondheidsuitgaven tussen 1960 en 1980 minstens tweemaal zo snel als de economie, vaak zelfs drie keer zo snel.

Op de grafiek zie je hoe over die periode de gezondheidsuitgaven in relatieve percentages in verhouding tot het BNP verdubbelden of verdrievoudigden.

Overheidsuitgaven in de gezondheidszorg als percentage van het bruto nationaal product (BNP). Evolutie tussen 1880 en 2021. Bron: Our world in data.

Overheidsuitgaven in de gezondheidszorg als percentage van het bruto nationaal product (BNP). Evolutie tussen 1880 en 2021. Bron: Our world in data.

Dus wat een explosie in gezondheidsuitgaven sinds 1960 ! En toen was er van vergrijzing van de bevolking nog niet veel sprake. De boomers waren nog jong en the sky was the limit...

Wel, the sky zal the limit zijn qua gezondheidsuitgaven. Tussen 1980 en ongeveer 2010 bleven de gezondheidsuitgaven van de westerse overheden in relatieve termen gelijke tred houden met de economische groei. Maar sinds 2010 begonnen gezondheidsuitgaven relatief gezien terug te versnellen en met de pandemie van 2020 ging het dak eraf. De start van een nieuwe versnelling.

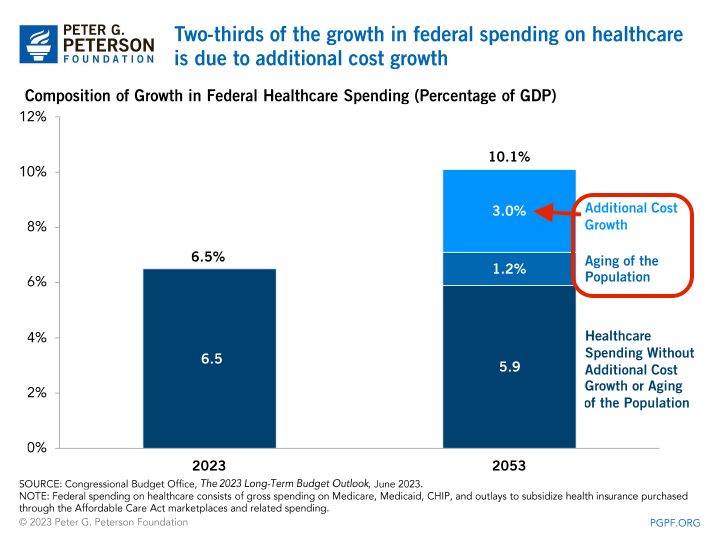

Volgens het Budget Office van het Amerikaanse Congres zullen de federale uitgaven in de Amerikaanse gezondheidszorg stijgen van 6,5% van het BNP in 2023 naar 10,1% in 2053 (en dat is maar een deel van de totale overheidsuitgaven richting gezondheidszorg). Slechts 1% van die geschatte uitgavenstijging zou te wijten zijn aan de vergrijzing van de bevolking. Minstens twee-derde van de stijging komt door bijkomende kostengroei. De kostengroei van de therapieën, geneesmiddelen, et cetera.

In de Verenigde Staten wordt voor de federale uitgaven in de gezondheidszorg een enorme toename verwacht tussen 2023 en 2053. Twee-derde van de groei in de uitgaven zou veroorzaakt worden door toename van de kosten en niet door vergrijzeing. Bron: Peter Peterson Foundation, CBO.

In de Verenigde Staten wordt voor de federale uitgaven in de gezondheidszorg een enorme toename verwacht tussen 2023 en 2053. Twee-derde van de groei in de uitgaven zou veroorzaakt worden door toename van de kosten en niet door vergrijzeing. Bron: Peter Peterson Foundation, CBO.

Volgens modellen wordt dus verwacht dat de kosten van de gezondheidszorg sneller zullen blijven toenemen dan de economische groei en dit is te verwachten voor vele westerse landen.

De sector van de gezondheidszorg heeft bewezen dat het economisch zeer goed kan doen in tijden van inflatie en stagflatie, over een langdurige periode van stijgende rente, met dank aan een immer stijgende toename van de overheidssubsidiëring voor gezondheidszorg en dit laatste uiteraard gefinancierd door exploderende overheidsschulden.

Het succes van bijvoorbeeld afslankingsmiddelen, zoals Ozempic van Novo Nordisk en Mountjaro van Eli Lilly, in de laatste maanden bevestigt twee zaken.

Eén: Consumenten beknibbelen niet of weinig op hun gezondheidsuitgaven tijdens de grootste inflatiegolf van de laatste 40 jaar.

Twee: de aandeelhouders kunnen rijkelijk beloond worden met aantrekkende aandelenkoersen.

Farmabedrijven zijn de voorbije jaren geen hype geweest zoals technologie- of crypto-aandelen. Maar wat niet is, kan komen.

Meer informatie over enkele gevolgde farma-aandelen is te vinden in de volgende nummers van Analyse publicaties in het Ledenmenu: nummers 1808, 1818, 1821, 1829, 1833, 1836, 1842, 1848, 1851.

In de toekomst zullen farmabedrijven hoogstwaarschijnlijk aan bod blijven komen in de Analyse publicaties. De kaarten liggen op dat vlak goed, bij wijze van spreken. Er zijn nog aantrekkelijk gewaardeerde farma-aandelen met aanzienlijk groeipotentieel. Deze redelijk geprijsde farma-aandelen zijn een goede diversificatie voor beleggers op zoek naar portefeuillebescherming en rendement in tijden van inflatie.

Heeft u een vraag?

Aarzel zeker niet om ons te contacteren of neem een kijkje in onze Veelgestelde vragen.

Vraag hier uw GRATIS proefexemplaar

Schrijf u hier in voor onze nieuwsbrief

Lees hier de mening van onze abonnees

Contact