De multi-miljardendeals vliegen ons vanuit farmaland rond de oren. De farmagroep Teva biedt 40,5 miljard dollar voor de afdeling generische medicijnen van Allergan. Allergan, vooral gekend van Botox, is notabene een nieuwe fusiegroep na een overname die nog geen 6 maanden geleden gebeurde.

Veertig miljard dollar. Het lijkt alsof het niets is. Misschien is dat ook zo want centrale banken pompen continu en met gemak biljoenen dollars, euro's, yen's of yuan's in de financiële markten.

Maar wat als je de CEO was van een bedrijf dat 40 miljard dollar mag spenderen in de goudmijnsector?Wat zou je daarmee allemaal kunnen kopen?

Ik heb het zelf vlug opgelijst. Terwijl Teva voor 40 miljard dollar amper een half farmabedrijf koopt, kan je in de goudmijnsector de volgende deals doen:

- Barrick Gold (8,5 miljard $)

- Goldcorp (11 miljard $)

- Newmont Mining (9,4 miljard $)

- GoldFields (2 miljard $)

- Kinross Gold (2 miljards $)

- Yamana Gold (2 miljard $)

- Royal Gold (3,3 miljard $)

Met het geld dat Teva veil heeft voor een afdeling generische medicijnen koop je vandaag dus 7 van 's werelds grootste goudmijnproducenten op. (rekening houdende met de huidige marktkapitalisatie van deze bedrijven en zonder overnamepremie)

Je houdt dan nog een slordig miljard dollar over en daarmee kan je nog als extraatje tientallen of honderden junior goudmijnbedrijven overnemen. Een jaar geleden kon je met een miljard dollar nog Omega Pharma overnemen.

Een halve farmagroep voor de prijs van 7 van 's werelds grootste goudmijnbedrijven? Dit om aan te tonen hoe ongelooflijk laag goudmijnbedrijven momenteel gewaardeerd zijn in de markt.

Goudmijnbedrijven zijn dus niet alleen historisch goedkoop maar ook zeer laag gewaardeerd ten opzichte van andere bedrijven in andere sectoren.

In het volgende deel van dit artikel gaan we wat dieper in op koersgrafieken van de goudprijs en van goudmijnaandelen. Er komen goudmijnaandelen aan bod die we al jarenlang oninteressant vinden en goudmijnaandelen die de laatste twee jaar winsten opleverden en waar we positief over blijven. Tegen de algemene trend van de goudsector in.

Zet je schrap, het is een uitgebreid artikel met 28 grafieken. Ja, achtentwintig.

Goudmijnaandelen

Met de daling van de goudprijs onder 1140$ zijn goudmijnaandelen extra hard afgestraft. De verliezen lopen hoog op en sommige goudmijnindices staan sinds begin dit jaar op -50%.

De XAU Index staat op zijn laagste punt sinds eind 2000 toen de goudprijs aan 250$ noteerde en de goudhausse nog moest beginnen. Volgens de RSI indicator bovenaan de grafiek (RSI: Relative Strength Indicator) noteert de index op het meest oververkochte punt in de voorbije 15 jaar.

De HUI goudindex doet het iets beter. Niet op het laagste punt sinds 2000, maar toch al een pak lager dan in 2008. De HUI doet het op dat vlak dus beter dan de XAU. Vooral te danken aan de goede prestatie van de HUI tussen 2001 en 2004. De HUI bevat namelijk enkel goudmijnen die hun goudproductie niet indekken.

De HUI wordt dan ook de Gold Bugs index genoemd, waarbij Bugs staat voor "Basket of unhedged gold stocks". De aandelen die hun goudproductie wél hadden ingedekt, en deel konden uitmaken van de XAU index, deden het heel slecht in het begin van dit millennium. Bovendien is de XAU ook een pak volatieler omdat het ook zilvermijnaandelen bevat. Zoals we straks zullen zien hebben die zilvermijnaandelen een enorm pak slaag gekregen, met een totale sell-off de voorbije maanden.

Maar ook bij de HUI index zijn de verliezen groot. Zelfs sinds begin dit jaar staat de index bijna 50% lager. Op de grafiek lijkt het maar de laatste korte daling, maar het is wel een verkoopclimax waarbij de index van 200 punten richting 100 daalt. 50% lager dus.

Hoe je het draait of keert, de goudprijs doet al bij al nog goed. Hierbij de grafiek, ook sinds 2000.

En je ziet het in een oogopslag. Rechtvaardigt de goudprijscorrectie de afslachting bij de goudmijnaandelen of hebben we hier met een overdrijving te maken op de aandelenmarkten? Of hoe slecht hebben de goudmijnbedrijven hun zaken beheerd?

De goudprijs staat nog steeds ruim vier maal hoger dan het niveau in 2000.

Barrick Gold, het icoon onder de goudmijnen. Of dat was het toch. In Analyse vaak verteld waarom de laatste jaren Barrick als aandeel werd gemeden. Omwillen van foute hedging politiek, teveel schulden en problemen met projecten waaronder de Pascua Lima mijn in Zuid-Amerika.

Barrick noteert op het laagste niveau sinds begin jaren negentig. Het laagste niveau in 25 jaar!!

Is Barrick op weg een bankaandeel te worden? En wie zal het dan nationaliseren?

De koersdaling versnelde het afgelopen jaar bij Barrick:

Aandelen van de andere grote goudmijnbedrijven doen het ook allesbehalve goed. De afgelopen weken kregen de 'majors' grotere verliezen dan de middelgrote of kleine goudmijnen.

Goldcorp:

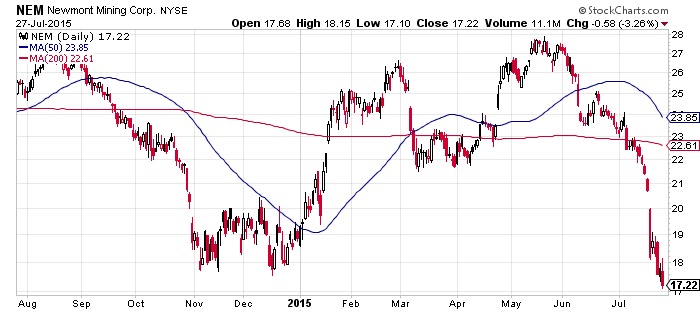

Newmont Mining is zowat de beste, of minst slechte, onder de grote goudmijnaandelen:

In de AnalysePortefeuille behaalt Compania de Minas Buenaventura een beetje een gelijkaardige prestatie de voorbije weken. We geloven meer in een herstel van dit aandeel en geen oneindige verwatering vanwege het familiale karakter van dit goudmijnbedrijf.

Vele andere goudmijnaandelen in de AnalysePortefeuille zijn weinig gekend bij het brede publiek en behoren tot de middelgrote of kleinere spelers in de industrie. Er werden bedrijven geselecteerd waar een succesvolle ommekeer in het business model mogelijk was.

Sinds deze aandelen vanaf eind 2013 in de selectie werden gebracht, werden toch wel duidelijk verschillende resultaten behaald in vergelijking met wat de grote goudmijnbedrijven hierboven presteerden.

Op Detour Gold werd snel winst genomen nadat het aandeel meer dan was verdubbeld. Detour blijft echter goed boven het dieptepunt van 2013 noteren. Sindsdien steeds hogere prijsbodems, een positieve trend.

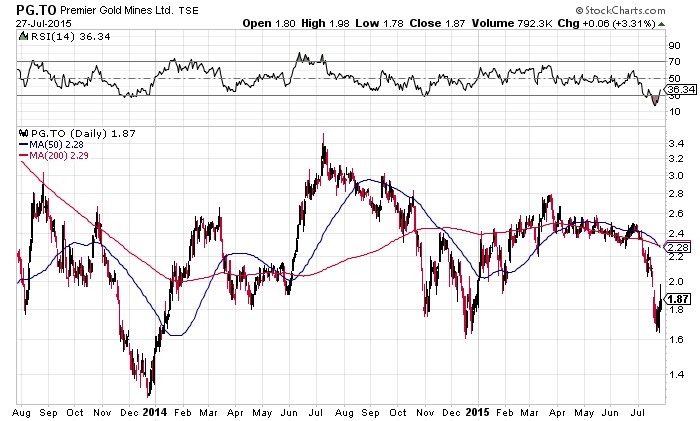

Premier Gold. Presteerde in 2014 zeer goed. Dit jaar iets minder, maar geen afslachting zoals bij Barrick & co. En alles kan snel ten goede veranderen want dit aandeel werd gekocht met het oog op nieuwe goudvondsten of een overname.

Dundee Precious Metals: Op dit aandeel werd ook snel winst genomen begin 2014 nadat het verdubbeld was. We kochten niet bij, omdat dit aandeel ook meer afhankelijk is van de koperprijs.

Het aandeel blijft ook verzwakken. Voorlopig niet de beste keuze om bij te kopen, maar het kan en zal wel opveren samen met de volledige sector.

New Gold: Dit aandeel zocht net als Dundee nieuwe dieptepunten op. Newgold wordt onterecht zwaar afgestraft, zoals recentelijk in detail besproken in de Analyse nieuwsbrief.

McEwen Mining. Het zal nog een tijdje duren vooraleer McEwen deel uit maakt van de S&P 500. In de AnalysePortefeuille heeft dit aandeel een gemiddelde aankoopprijs van 96 cent. We noteren opnieuw rond dit niveau. De afslachting in dit aandeel vond voornamelijk in 2014 plaats.

Lexam: een centjesaandeel met potentieel. Neerwaarts risico laag, mogelijke winst enorm. Grootste aandeelhouder McEwen kan dit bedrijf in de toekomst in de etalage zetten of overnemen in de McEwen Mining Groep.

Het aandeel blijft nu zeer stabiel. Voor weinig dollars véél goudounces in de grond.

Kirkland Lake Gold: Een zeer goede prestatie de voorbije 2 jaar. Een opgaande trend, steeds nieuwe hogere toppen en hogere bodems.

Op de 5-jaars grafiek is het potentieel zichtbaar. De prijskloof die net onder 8 CAD ontstond in 2013 moet zeker gedicht worden.

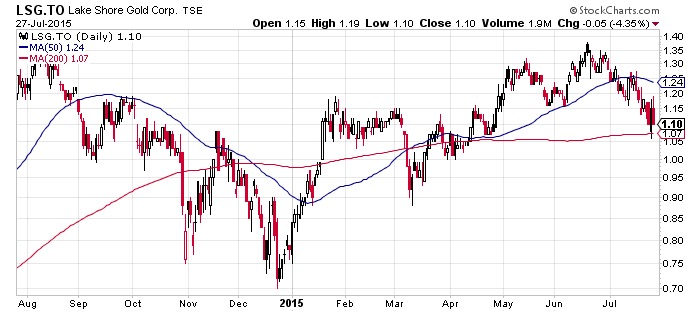

Lake Shore Gold: een gelijkaardige patroon van hogere toppen en hogere bodems. Dit aandeel houdt momenteel zeer goed stand, zelfs boven het 200-daagse gemiddelde.

Op de 5-jaars grafiek is voor Lake Shore Gold zelfs een omgekeerd hoofd-schouder patroon te zien. Dit is een positief technisch patroon. Wanneer de neklijn naar boven wordt gebroken, kan de prijsstijging versnellen. Het bedrijf is ook een mogelijke overnamekandidaat (voor Goldcorp?)

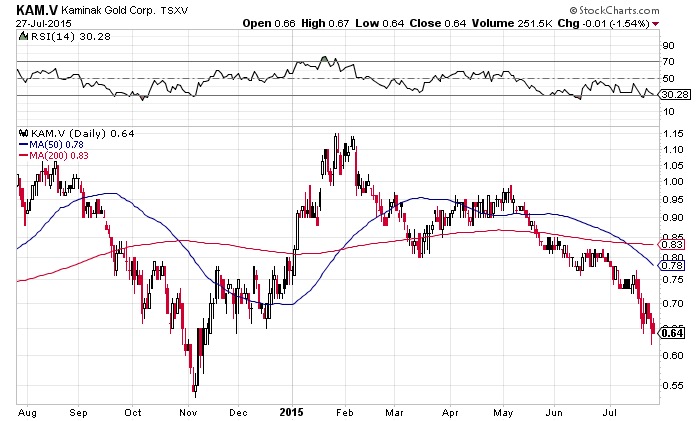

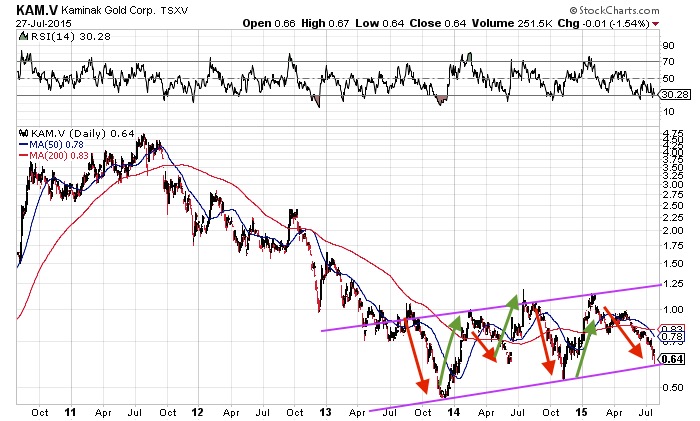

Kaminak Gold, met een veelbelovend goudmijnproject in de Canadese Yukon. Dit aandeel gaat momenteel fors lager. Maar de voorbije twee jaar waren er al mooie trading opportuniteiten. Een nieuwe aankoopopportuniteit kondigt zich aan.

Kaminak: de 5-jaars grafiek. Hoewel het aandeel al 2 jaar rond de bodem fluctueert, zie je zichtbaar de opportuniteiten bij elke significante correctie.

Claude Resources: Waarschijnlijk het best presterende aandeel uit de AnalysePortefeuille van de voorbije 2 jaar. Aangekocht rond 15 cent. Investering werd eruit gehaald boven 50 cent en de winsten stijgen verder door.

Het aandeel corrigeert netjes tot het 200 daagse gemiddelde.

Rubicon Minerals: Grote afstraffing eind 2013. Sindsdien hogere bodems, maar wel lagere toppen sinds begin 2014. Er is een denkbeeldig driehoekspatroon zichtbaar, waarbij de fijne punt in de toekomst rond 1,20 - 1,30 CAD zal uitkomen en de koers finaal richting moet kiezen. Veel potentieel voor dit bedrijf, om fundamentele redenen, recent ook aangehaald in Analyse nieuwsbrief.

Nog een buitenbeentje die in de Analyse nieuwsbrieven recentelijk ook vaak aan bod kwam: Ivanhoe Mines.Het aandeel wordt nogmaals lager geduwd door de perikelen rond de Congolese kopermijn. Ivanhoe werd echter niet in de AnalysePortefeuille gekocht omwille van de kopermijnen (Ivanhoe bezit er twee!), maar omwille van de platina-palladium mijn in Zuid-Afrika.

Momenteel bedraagt de marktkapitalisatie van Ivanhoe niet veel meer dan het belang dat de Chinezen van Zijin Mining willen inkopen in de Kamoa Kopermijn. De andere kopermijn en de platinamijn van Ivanhoe krijg je er met deze onderwaardering als het ware gratis bij.

Dit aandeel is op korte termijn zeer volatiel, kan fors dalen en krachtig opveren. Maar het hoort vooral in een beleggingsportefeuille als langetermijnbelegging.

Zilvermijnaandelen

Nog een paar grafieken van zilvermijnen nu ik toch bezig ben. Ongelooflijk hoe sommige zilvermijnen de laatste weken zijn afgeslacht. De zilverprijs kreeg ook een stevige tik, maar houdt voorlopig stand op het dieptepunt van december vorig jaar toen een flashcrash de zilverprijs even onder 15$ duwde.

Aandelen van zilvermijnaandelen worden momenteel de dieperik in geworpen.

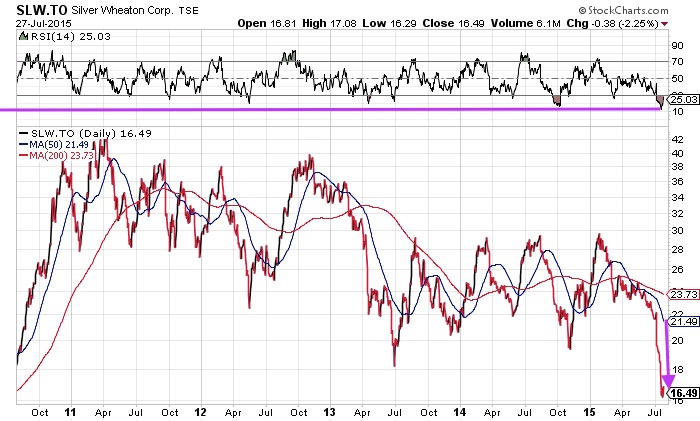

Silver Wheaton: sterkste daling in 5 jaar. Technisch zeer ver verwijderd van het 50 daags gemiddelde. Een opvering mag nu wel eens komen.

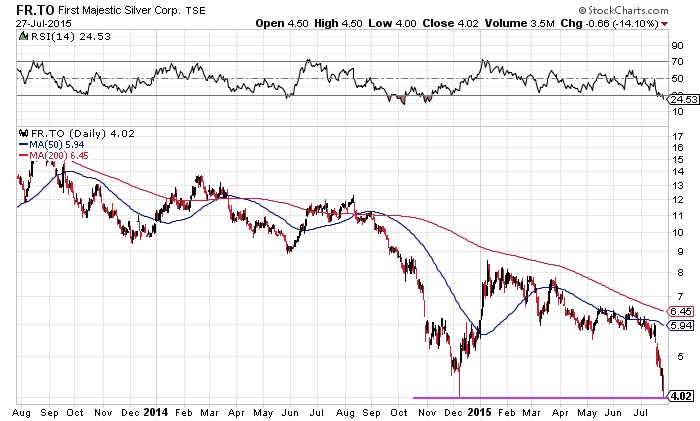

First Majestic. Ook al een tijdje niet in de AnalysePortefeuille en gelukkig maar. Het aandeel gaat de afgrond in. Daalde de voorbije dagen nog eens extra hard doordat het een ander zilvermijnbedrijf, SilverCrest Mines, overneemt. First Majestic blijft echter een goed beheerd bedrijf dat bij een opleving van de zilverprijs opnieuw positief kan verrassen.

Tahoe Resources: de voorbije weken ook onredelijk hard afgestraft. Door de overname van Rio Alto Mining begin dit jaar is dit geen puur zilverbedrijf meer. Tahoe diversifieerde met de aankoop van goudprojecten in Latijns-Amerika.

Technisch gezien ook de zwaarste daling in 5 jaar. En dus ook sinds begin van de beurskoers want dit aandeel is een spin-off van Goldcorp sinds 2010.

De huidige koers test de neerwaartse piek van eind juni 2012, toen het aandeel op 1 dag een flashcrash beleefde vanwege politieke redenen (belastingen in Guatemala waar hun voornaamste zilvermijn gelokaliseerd is).

Hochschild Mining is momenteel het enige pure zilveraandeel in de AnalysePortefeuille. Zeer volatiel het voorbije jaar, maar de laatste maanden weet van alle zilvermijnbedrijven het aandeel van Hochschild de verliezen toch het best te beperken.

Een onredelijke daling van dit aandeel gebeurde in maart al, waarna de koers herstelde. Op termijn enorme upside voor het bedrijf met de nieuwe mijn die in productie gaat. Beperkt risico op verwatering vanwege familiale karakter van het bedrijf.

Conclusie:

De aandelenkoersen van goudmijnen zijn algemeen gezien ingestort. De koersdalingen versnelden nog de afgelopen weken.

Vele posities in de AnalysePortefeuille doen het ondanks de omstandigheden nog relatief goed. Het potentieel op termijn blijft enorm en er dienen zich tussentijds mooie tradingopportuniteiten aan.

In de Analyse nieuwsbrief en via de website blijven we de zaken op de voet volgen. We communiceren aan abonnees in detail en met duidelijke uitleg welke goudmijnbedrijven te mijden blijven en waar de goede bedrijven dan wel te vinden zijn.

We blijven tegelijkertijd kritisch voor de sector en op zoek naar de uitblinkers. En uiteraard werpt de Analyse nieuwsbrief niet alleen een kritische blik op de goudmijnaandelen maar op de gehele financiële wereld.

Heeft u een vraag?

Aarzel zeker niet om ons te contacteren of neem een kijkje in onze Veelgestelde vragen.

Vraag hier uw GRATIS proefexemplaar

Schrijf u hier in voor onze nieuwsbrief

Lees hier de mening van onze abonnees

Contact